执掌580亿,玻尿酸女王也来做LP

华熙生物今年第一笔LP投资出现了。

投资界获悉,上周,华熙生物发布公告称,公司拟与关联方尚海医生集团(深圳)有限公司及其他合伙人,共同出资设立私募基金海南海熙股权投资合伙企业(有限合伙),出资金额4000万元。这算是华熙生物LP版图最新的一笔出手。

没想到,“玻尿酸女王”赵燕也悄悄出现在VC/PE圈。早年毕业于华东师范大学生物系,赵燕后来却凭借着房地产生意成为商界女强人,打造了北京五棵松体育馆、北京CBD中环世贸中心等一批标志性建筑。机缘巧合下,赵燕发现了玻尿酸的商机,日后才有了华熙生物的故事。身为玻尿酸第一股,华熙生物最新市值超580亿元。

其实不止华熙生物,一大批消费上市公司纷纷投身LP。据投资界不完全统计,欧莱雅、周黑鸭、名创优品、绝味食品、逸仙电商、来伊份、红蜻蜓、七匹狼、中宠股份、依依股份.....都悄悄做起了LP。相比其他行业,消费上市公司做LP的热情异常高涨,成为当下人民币募资寒冬下的一抹春色。

市值580亿,玻尿酸巨头做LP

刚出资4000万元

LP圈罕见出现了华熙生物的身影。所谓LP(Limited Partners),即有限合伙人,俗称“金主爸爸”,是创投机构的出资人。

4月16日,华熙生物发布公告称,公司拟与关联方尚海医生集团(深圳)有限公司及其他合伙人,共同出资设立私募基金海南海熙股权投资合伙企业(有限合伙)(最终以工商核名为准),将主要投资于皮肤科学与生命科学领域。

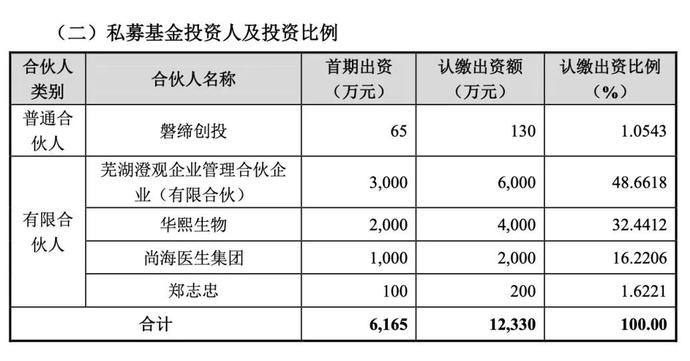

具体来看,该基金普通合伙人为杭州磐缔投资管理有限公司,有限合伙人分别为华熙生物、尚海医生集团、郑志忠和芜湖澄观企业管理合伙企业(有限合伙)。

其中,芜湖澄观企业管理合伙企业(有限合伙)拟认缴出资人民币6,000 万元,认缴出资比例48.6618%,为第一大股东;而华熙生物拟认缴出资人民币 4,000 万元,首期使用自有资金出资人民币 2,000 万元,认缴出资比例32.4412%,为第二大股东;尚海医生集团拟认缴出资人民币 2,000 万元,认缴出资比例16.2206%;郑志忠拟认缴出资人民币 100 万元,认缴出资比例1.6221%。

换言之,华熙生物这一次出资4000万元人民币,投了一家创投机构。资料显示,磐缔资本是前上海家化CEO王茁成立的早期投资机构,主要聚焦于化妆品行业投资。投资案例包括丽舒丹、BOBORE、聚美丽、植物医生等。

其实早在7年前,华熙生物就以华熙昕宇投资有限公司(简称:华熙昕宇)、华熙国际投资集团有限公司(简称:华熙国际)为出资主体,做起了LP。

其中,华熙昕宇成立于2000年,是由赵燕100%控股的投资公司,同时是华熙生物的第一大股东,持股比例59.06%。而2001年成立的华熙国际,则是集投资、运营及实体产业于一身,并通过华熙昕宇间接持股华熙生物。两家公司现已是山南浩盛、清晨资本、红塔创投、厚生投资、一创投资、龙马资本等多家机构的出资人。

2015年8月,华熙昕宇与西藏腾云投资管理公司、大连恒远商业管理有限公司及其他合伙人,共同出资成立了北京鑫瑞物源股权投资管理中心(有限合伙),由西藏山南浩盛投资管理有限公司执行事务合伙人。该公司为金砖丝路(深圳)股权投资合伙企业(有限合伙)最大控股股东,间接投资了网络安全头部企业360、奇信志成、奇新壹号等多家网络安全企业。

2017年1月,华熙昕宇联合其他合伙人,共同投资成立青岛清晨家投资中心(有限合伙),主要投资物联网及智能家居领域。身后是清晨资本,专注投资新能源、新材料、生物医药、现代服务、节能环保、海洋经济、互联网等高成长的朝阳产业。

上述是华熙昕宇投资版图的一角。我们再看看华熙国际

2016年6月,华熙国际向红塔创新投资股份有限公司(简称:红塔创投)注资4500万元,以5%的持股成为其LP的一员。红塔创投是由红塔集团发起设立的VC机构,主要投资新材料、环保、高端装备、人工智能、航天、生物医药、芯片等领域,自成立以来已投项目近百家,金额超20亿元,投资了包括大族激光、威马汽车、青岛科瑞集团、诗尼曼家居、先河环保、冰轮环境等案例。

同年7月,华熙国际还联合新希望投资集团有限公司及其他合伙人,共同发起设立上海厚勋企业管理中心(有限合伙)。

此外,华熙生物还是珠海一创创新科股权投资基金企业(有限合伙)、宁波龙马鹏程投资管理中心(有限合伙)等机构的持股股东。

除了做LP,直投与收购也是华熙生物对外投资的重要手段,投资案例不胜枚举。就在上周,华熙生物与中煤地质集团有限公司正式签署《产权交易合同》,以人民币2.33亿元收购北京益而康生物工程有限公司51%的股权,正式进军胶原蛋白产业。

56岁山东女富豪

玻尿酸女王,曾坐拥1500亿市值

华熙生物背后,站着一位赫赫有名的玻尿酸女王赵燕。

1966年,赵燕出生于云南省,今年已经56岁,早年高考考入华东师范大学生物系。随后,她又出国深造,攻读工商管理。拥有生物学高材生+工商管理硕士的头衔,赵燕回国后选择投身商海。

从上世纪80年末,赵燕做起了服装厂生意,赚了第一桶金,后来转战海南房地产,战果丰厚,更是赶在泡沫破碎之前离开海南,选择北上。到了北京后,赵燕仍旧从事着自己熟悉的地产生意。几年时间,她创立的华熙集团在长安街核心地段大展拳脚,短短数年间就打造了华夏银行总部大楼、CBD中环世贸中心、SK大厦等一批首都标志性建筑。

其中,最知名的建筑莫过于北京五棵松体育馆。这是目前为止唯一一家由民营企业建设和运营的奥运场馆,这里不但承办了2008年北京奥运会的重要赛事,还在今年冬奥会中承担重要任务。

当时,已经是地产女富豪的赵燕,却意外发现了另一门隐秘的生意玻尿酸。

2000年,赵燕去北大EMBA研修。在那里,她结识了山东药物研究院研究员的郭学平和一众科学家。当时,山东药物研究院集资800万,和外企合资成立了山东福瑞达生物化工有限公司,主要生产透明质酸。但由于经营不善,连年亏损,福瑞达到处融资处处碰壁。

生物系毕业的赵燕虽然对透明质酸也是一知半解,但还是决定现场考察一下。期间,对方提及的一句“一个透明质酸的分子,能锁1000个水分子”,勾起了赵燕浓厚的兴趣。后来,赵燕了解到透明质酸的含量和新陈代谢与人类皮肤的成熟、老化有着直接的联系。这让赵燕嗅到了商机。

期间发生一个插曲:当时有人准备以净资产八折的价格收购福瑞达生物化工,赵燕得知消息后,立马开出1.5倍的价格,最后成功拿下了50%股权。身边很多朋友认为赵燕的举动很冲动,但她坚信玻尿酸不仅可以应用在眼科和骨科,在护肤领域的前景也非常广阔。

尔后,她大刀阔斧改革,花重金以现代企业管理制度为福瑞达改头换面,成立研发中心,花了2个亿投资建厂。2007年,华熙生物成为了全球最大的透明质酸原料端研发生产企业。截至2018年,中国供应了全球86%的玻尿酸原料,前五大供应商均是来源于山东,第一名正是华熙生物。其中,华熙生物独自掌控了全球36%的玻尿酸。

2019年11月,已是全球最大玻尿酸原料生产商的华熙生物,正式科创板上市。上市后,华熙生物股价一路上涨,市值一度突破1500亿元。然而好景不长,后来华熙生物股价下挫,如今市值超580亿。

虽然华熙生物股价起起伏伏,但赵燕却稳居富豪榜。根据福布斯最新排行榜显示,赵燕的身家为62亿美元(约合人民币400亿元),一度成为山东女首富。

从周黑鸭到泡泡玛特

他们都来做LP

正如我们所见,一大批消费上市公司纷纷做起了LP。

去年9月,泡泡玛特透过间接全资附属公司,参与投资苏州黑蚁三号股权投资合伙企业(有限合伙),认缴出资金额为人民币 5000万元。后者正是知名消费投资机构黑蚁资本。此前,泡泡玛特掌门人王宁还以个人LP身份投资了黑蚁资本、金慧丰投资以及蜂巧资本。

过去一年,周黑鸭、绝味食品等消费上市公司的LP动作浮出水面。2021年3月,周黑鸭入股了新鼎资本旗下基金共青城新鼎华麒贰号股权投资合伙企业(有限合伙)。资料显示,新鼎资本是2015年成立的PE机构,曾投出了寒武纪、小鹏汽车等企业。

而早在2018年,周黑鸭曾携手公司最大机构投资方天图投资,创立了规模30亿元的新零售基金,其中周黑鸭出资5个亿。

相比之下,绝味食品更专注于消费类GP。2014年,绝味食品成立了网聚资本,以此为主体陆续出资了番茄资本、伍壹柒基金、绝了基金等一众知名消费基金。比如2017年成立的番茄资本,投出了巴奴毛肚火锅、墨茉点心局、阿甘锅盔等国民度较高的新餐饮品牌;伍壹柒基金则是幺麻子、雪麦龙食品的投资方。2021年8月,绝味联手洽洽成立了基金合伙企业,注册资本11亿元。

而来伊份作为国内休闲零食第一股,也出现在VC/PE圈。2017年,刚上市一年的来伊份开始了做LP的旅程,曾入股了汉景母基金和金鼎资本。后者金鼎资本是一家创立于2014年的新消费知名VC,投出了轩妈食品、永璞咖啡、莫小仙等消费品牌。

除了食品上市公司,一众服装上市公司也是各家GP争抢的对象。譬如,七匹狼是深创投、基石资本、峰瑞资本、岳佑投资、红桥创投等机构的LP。

还有“中国真皮鞋王”之一的红蜻蜓、国产宠物食品龙头企业中宠股份、宠物用品公司依依股份等传统商业巨头,都纷纷做起了LP。不久前,中宠股份公告称,中宠股份拟作为有限合伙人以自有资金1.25亿元认缴投资产业基金共青城金瑞股权投资合伙企业(有限合伙),后者是金鼎资本旗下基金。

为何消费上市公司如此热情地做起LP?

“上市公司经常陷入两个陷阱,一是价值陷阱,收入和利润规模增长,但价值反而下降,因为只有业务战略不懂资本战略,打造可持续增值的高价值公司需要补充资本战略;二是投资并购陷阱,投资和并购能力都是花钱砸出来的,试错成本非常高,上市公司没必要自己试错。”北京一家知名消费VC基金创始合伙人分析。

当消费上市公司做LP,恰恰反映出一个趋势:产业资本强势崛起。其实国外已经走过了这样的发展过程,医疗、消费、科技行业的投资参与者很多是产业资本。产业资本参与更有利于产业良性发展,有利于一级市场走向理性的长期的价值投资。

眼下,中国VC/PE正在经历最残酷的洗牌,几乎所有人都在面临着募资的考验。这样的产业LP大举进入创投圈,无疑是一股难得的活水。

相关资讯

相关报价

热门话题

- 玻尿酸

- 北京

- 山东

- 深圳

- 行业

- 泡泡

- 芜湖

- 上海

- 山南

- 西藏

- 青岛

- 生物医药

- 海南

- 杭州

- 化妆品

- 舒丹

- 大连

- 互联网

- 珠海

- 宁波

- 胶原蛋白

- 云南省

- 生物学

- 眼科

- 护肤

- 苏州

- 国产