继玻尿酸,“重组胶原蛋白”的第一股要来了?

5月5日,“胶原蛋白龙头”巨子生物正式向香港证券交易所提交招股说明书。

与玻尿酸一样,胶原蛋白也是女性消费者眼中的香饽饽。如果说玻尿酸作为一种高分子物质,可为皮肤锁住水分,具有保湿润滑作用,那么胶原蛋白则是一种蛋白质,可以为皮肤提供结构支持,具有皮肤修复和抗衰老的功效。

根据新浪微博发布的《2020年护肤行业趋势报告》显示,护肤品成分中,胶原蛋白的年讨论量位居第一,甚至高于玻尿酸、烟酰胺等成分。

胶原蛋白,进一步细分为重组胶原蛋白和动物源性胶原蛋白。前者由人工基因合成,后者则是从动物组织中提取。相比之下,重组胶原蛋白具备更强的安全性、功效性、生物学相容性以及可进一步加工优化等优势。

因此,中国重组胶原蛋白产品正快速成长。根据弗若斯特沙利文的资料,从2017年到2021年,已从十亿级别(15亿)增至百亿级别(108亿元),复合年增长率为63%,而预估到2027年将从百亿级别达到千亿级别(1083亿元),且重组胶原蛋白市场份额将超过动物胶原蛋白。

而巨子生物正是“重组胶原蛋白”赛道上的龙头玩家。

重组胶原蛋白的领军企业

成立于2000年的巨子生物,是如何一步步进阶为龙头的?

手握研发技术便是“医美”赛道上的硬实力。创始人之一范代娣在企业创办之时,就已手握突破性的科研成果,即用基因工程技术高密度发酵生产出重组类人胶原蛋白。在2003年,又成功研发出国内“类人胶原蛋白”。在这之后,实验室还攻克了“从科研到工业量产”的难题,成为了全球首家实现量产“重组胶原蛋白”的公司,领先国外一步进行产业化。

如今,品牌不仅是全球范围内拥有重组胶原蛋白最高产能的公司之一,还是中国零售额最大的胶原蛋白产品公司。

这也意味着,巨子生物基本实现了产业链全覆盖。从胶原蛋白原料生产到胶原蛋白产品销售,其对应的“上游产能”和“终端销量”的表现均处于行业前列。这点与“玻尿酸巨头”华熙生物颇为类似。

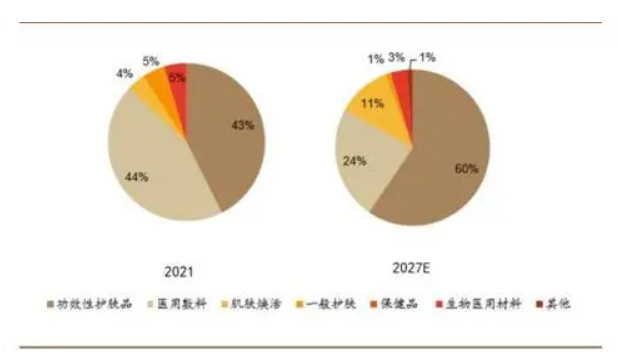

据浙商证券显示,巨子生物在胶原蛋白功效性护肤品、医用敷料的市占率分别位列第1名、第2名,这两大细分品类均是国内重组胶原蛋白最主要的两大应用领域。

2021、2027E国内重组胶原蛋白主要应用领域占比

(来源:弗若斯沙利文、巨子生物招股书)

医用敷料迎合的是“问题肌肤修护”+“医美术后修护”两大风口,而功效性护肤产品的增长逻辑在于热衷于“成分党”的消费者越来越多,而胶原蛋白本身就具备保湿、美白、滋养等功效。

与华熙生物相似的,还有“向C端倾斜”的营收结构。C端对于上游原料厂商的吸引力在于,相对于B端企业型消费者,C端面向的个人消费者,更能打造出品牌溢价。

2009年,巨子生物便推出了多功能皮肤护理品牌可丽金,又在两年后推出皮肤科级别专业皮肤护理品牌可复美。如今,巨子生物旗下拥有八大主要品牌,除了可丽金、可复美,还有可预、可痕、可复平、利妍、欣苷(SKIGIN)及参苷,共150项SKU。

2021年,据招股书披露,巨子生物2021年总营收为15.52亿元,“可复美”和“可丽金”已贡献了品牌91.7%的业绩,相似地,如今的华熙生物也从”原料厂商“摇身一变成“to C品牌”。2021年财报显示,华熙生物的功能性护肤品贡献了近三分之二的营收。

依靠深厚的技术壁垒和出色销量的终端品牌产品,巨子生物近3年收入37亿元,平均毛利率更是高达87%。

据招股书披露,2019年至2021年,巨子生物营收分别为9.57亿元、11.90亿元和15.52亿元;净利润为5.75亿元、8.26亿元和8.28亿元;净利率则分别为60.1%、69.4%及53.3%。对比护肤品公司同行,巨子生物2019-2021年的净利率远高于贝泰妮的8.64%、5.44%、4.13%、珀莱雅的11.73%、12.04%、12.02%和华熙生物的31%,24.5%、15.67%。

盈利表现出色的巨子生物,也成为资本的香饽饽。不仅如此,相比于玻尿酸领域,已跑出市值超500亿的“第一股”华熙生物,胶原蛋白领域尚未出现“上市明星企业”。因此,作为此细分领域龙头的巨子生物,则更加备受资本瞩目。

招股书显示,巨子生物的前投资者包括高瓴资本、CPE源峰、金镒资本、君联资本、中金公司等明星资本,都在前投资者名单上。

而据二十一世纪相关采访称,巨子生物是一个投资人想投却投不进去的项目,虽然只有一轮融资,这并非不被看好,而是自己足够有钱。目前,范代娣夫妇牢牢掌握巨子生物的控制权。IPO前,范代娣夫妇通过信托等方式合计持有巨子生物62.02%股权。

还需进一步修炼

位处黄金的细分医美赛道,拥有不俗毛利率、也不缺现金流,还有着资本加持的龙头“巨子生物”,招股书的相关数据也体现出品牌的一些不足之处。

其一,巨子生物的营销成本过高。导致净利率下滑。不过,这也是医美行业常见的问题。招股书显示,2019年至2021年,巨子生物的销售费用分别为9379万元、1.58亿元和3.46亿元,其在营收占比越来越重,分别为9.8%、13.28%和22.29%。其中,营销开支在销售费用占比就达95%以上,三年累计5.6亿元。

营销成本的不断提升,与销售渠道“转变”有关。

得益于较早在市场上进行开拓,巨子生物实施了“医疗机构+大众消费者”的双轨销售策略,即同时面向To B和To C市场。

在B端渠道,巨子生物通过经销和直销的方式,覆盖了一千多家公立医院、约1700家私立医院和诊所以及约300个连锁药房品牌。在C端渠道,巨子生物覆盖屈臣氏、盒马鲜生等线下化妆连锁品牌和连锁超市,以及线上电商平台和社交媒体平台的DTC店铺。

2019年至2021年,巨子生物不断向线上渠道倾斜,线上销售额在收入中占比由16.5%提升至41.5%。

虽然巨子生物的线上业务无须经过经销商,直接采取的直销模式,具有更高的毛利润,但由于近年线上的高获客成本和低产出回报比,加剧了在营销上的投入,成本增幅高于收入增幅,结果便是净利率的降低。

虽然整体销售费用占比渐增,巨子生物仍比贝泰妮、珀莱雅、华熙生物等可比公司要低上不少。不过,招股书显示,公司日后重点是通过DTC店铺(私域)扩展直销,以试图降低营销成本。

其二,相对于销售费用的高占比,品牌的研发费用较低。2019年至2021年,巨子生物的研发投入分别为1140万元、1338万元和2495万元,分别占总收入的1.2%、1.1%和1.6%。类比同行,2021年,华熙生物研发投入2.84亿元,研发投入占营收的比例为5.75%;爱美客研发费用支出1.02亿元,占营收的7.07%;贝泰妮的研发费用为1.13亿元,占营收比例2.99%,均比巨子生物高。

另外,从外部环境上看,随着重组胶原蛋白市场的繁荣发展,竞争环境将进一步内卷。目前,巨子生物主要竞争对手有已经挂牌新三板的创尔生物和锦波生物,以及敷尔佳、华熙生物。

创尔生物作为胶原贴敷料的开创者,拥有全国首款无菌III类胶原贴敷料;而锦波生物的明星产品则是2021年6月获批上市的首款“重组Ⅲ型人源化胶原蛋白冻干纤维”医美产品;敷尔佳贴片类专业皮肤护理市占率21%,而贴片医用敷料市占率为26%,均位列细分市场的第一;另外华熙生物为进入胶原蛋白的赛道,于2022年4月收购益而康生物51%股权,其核心产品就是胶原蛋白海绵和人工骨。

巨子生物虽处于行业领先地位,但从其10.6%的市占率上看,赛道尚处于较分散阶段。通过资本加速扩大品牌规模,提升行业集中度,将是巨子生物的下一阶段目标。

相关资讯

相关报价

热门话题

- 巨子生物

- 胶原蛋白

- 玻尿酸

- 可丽金

- 费用

- 保湿

- 护肤

- 锦波生物

- 胶原

- 抗衰老

- 美白

- 可预

- 可痕

- 爱美客